您当前位置是: 研究成果 > 专题研究

....

....

王遥,中央财经大学绿色金融国际研究院院长

施懿宸,中央财经大学绿色金融国际研究院助理院长

黄湘黔,中央财经大学绿色金融国际研究院助理研究员

7月12日,中国证券投资基金业协会公开发布《绿色投资指引(试行)》征求意见稿(以下简称《指引》征求意见稿),对绿色投资提出了指引性意见。可以预见,该《指引》在征求意见进一步完善后,将成为全国首个系统的、全面的绿色投资行业自律标准,将大大推动中国绿色投资的进程,在中国绿色投资信息披露制度制定、绿色指标量化与设计、绿色投资产品的开发与创新等方面发挥重要的政策指导作用。

一、《指引》征求意见稿解读

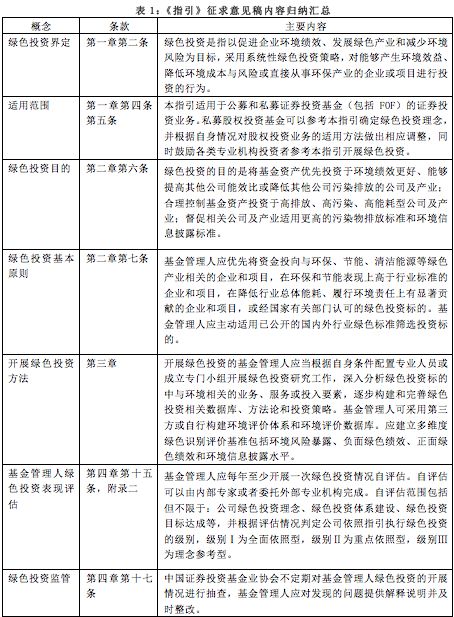

(一)对绿色投资进行了全面规范

《指引》征求意见稿共计五个章节、二十条细则、两个附录,从绿色投资理念、绿色投资参照、绿色投资执行三个维度,绿色投资的界定、《指引》适用范围、绿色投资目的、绿色投资基本原则、开展绿色投资方法、基金管理人绿色投资表现评估和绿色投资监管等多个方面对绿色投资做出了规范。下表1对《指引》征求意见稿的内容进行归纳汇总。

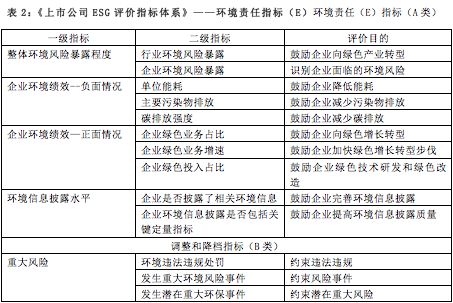

(二)为上市公司环境信息披露提供参考框架

由于基金公司开展绿色投资需有能力辨识投资组合的环境风险,则可获得的环境数据和信息十分重要。《指引》征求意见稿在附件一列示《上市公司ESG评价指标体系》——环境责任指标(E)作为参考,从整体环境风险暴露程度、企业环境绩效负面情况、企业环境绩效正面情况、环境信息披露水平和重大风险五个方面为上市公司环境信息披露提供了框架。表2展示了附录一的重要内容。

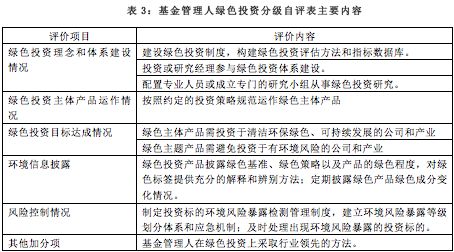

(三)制定了基金业绿色投资自评估体系

《指引》征求意见稿要求基金管理人至少每年展开一次绿色投资情况自评估,自评估可以由内部专家或者委托外部专业机构完成。《指引》征求意见稿附件二为基金管理人绿色投资分级自评表,为基金管理者进行全面的绿色自评价提供了框架和依据。表3为基金管理人绿色投资自评表主要内容。

二、《指引》的重大意义

未来,《指引》的出台将有效应对中国绿色投资所面临的绿色投资定义不明确,企业环境信息披露不规范,企业绿色表现数据难以获得等问题,在传播绿色投资理念,提供标准化绿色信息披露框架,推动企业绿色信息可获得性,促进绿色金融产品创新等方面具有重大、深远的意义。

第一,传播绿色理念,增强投资动力。中国许多投资者对绿色投资的理念、投资方法、投资工具缺乏认知,认为绿色投资属于公益,无法获利,进而导致投资动力不足。《指引》明确了绿色投资界定、目的和方法,对绿色投资的传播和推广具有重要意义。

第二,提供环境信息披露框架,鼓励ESG投资。当前中国企业的环境信息披露不充分,披露质量不高且没有系统的披露指引。企业环境信息披露分散,并且有动机隐藏环保违规行为,“边治理、边污染”,信息整合难度较大。《指引》提出中国上市公司环境信息披露框架,为证券监管部门和交易所出台强制性环境信息披露规则提供了参考,为上市公司进行规范、完整的环境信息披露提供了依据。同时,附件一的调整和降档指标“重大风险”,要求上市公司披露环保处罚和重大环境风险事件,能有效避免企业隐瞒负面信息,帮助投资者更全面地了解上市公司绿色表现。

第三,推动绿色评估体系和绿色数据库的建立。目前中国缺乏对绿色的量化衡量方法和成熟的绿色评估体系,导致投资者难以获得绿色数据,对投资标的进行绿色评估。未来《指引》的正式出台将从政策层面释放出国家鼓励绿色投资的信号。完善和规范的上市公司环境信息披露也将为绿色评估体系和绿色数据库的建立提供较集中、高质量的底层数据,从而将为投资者提供准确的产品定价和策略参考依据。

第四,繁荣绿色金融产品市场,鼓励绿色金融产品创新。目前中国市场上的绿色金融产品较少,且产品种类单一,绿色投资者缺乏投资渠道。《指引》将鼓励资产管理者在投资中考虑绿色因素,开发绿色金融产品。除了继续扩大目前已比较成熟的绿色债券、绿色主权债券、绿色指数投资外,《指引》也将引导资金投向绿色私募股权(绿色PE)、绿色风险投资基金(绿色VC)、绿色ETF、绿色共同基金等绿色金融产品,对构建一个产品多元、交易活跃的繁荣的绿色金融市场起到至关重要的作用。同时,随着投资者对绿色投资概念的逐步认可,对绿色金融产品需求的不断扩大,金融机构也将加快绿色金融产品创新进程,以适应和满足投资者需求。

三、对《指引》征求意见稿的几点建议

《指引》征求意见稿在对绿色投资的界定、投资目的和原则、投资方法和监管做出了全面的指导,定义清楚且内容覆盖面广,为资金管理者进行绿色投资提供了清晰的思路。然而,附件一《上市公司ESG评价指标体系》——环境责任指标(E)存在些许指标难以量化、范围界定不明的问题,可能会造成上市公司环境信息披露标准不统一、不全面或难以进行披露的情况。附件二《基金管理人绿色投资分级自评表》缺乏对基金管理人在绿色领域持续学习、向投资者传播和推广绿色投资理念的鼓励。以下对该指标体系和自评价体系提出以下修改建议:

(一)对《上市公司ESG评价指标体系》——环境责任指标(E)的修改建议

1、建议对“风险暴露”提供具体量化指标

《指引》征求意见稿绿色评估体系鼓励上市公司披露行业环境风险暴露和企业环境风险暴露。然而衡量绿色风险暴露程度缺乏统一标准,企业难以衡量所处行业的绿色风险暴露以及自身风险暴露程度,将导致各企业披露的风险暴露标准不一,难以比较,可信度不高。《指引》可在附录中对各行业的绿色风险暴露进行统一划分,同时公布各行业的重要风险暴露指标,供企业计算自身的风险暴露程度,从而对特定风险进行有效管理。此外,《指引》征求意见稿可倡议企业和资管机构定期进行环境压力测试并汇报测试数据。环境压力测试能帮助企业量化环境风险敞口,从而进行有针对性的风险管理;同时也能使资产管理机构对绿色风险可能带来的极端损失提早做出预防和应对。

2、建议对“绿色业务”“绿色投入”进行范围划定

《指引》征求意见稿鼓励企业披露绿色业务占比、绿色业务增速及绿色投入。绿色业务和绿色投入两个概念在中国和国际上并没有统一的标准,建议附录中增加对两个概念的范围界定,使上市公司环境信息披露更统一和可靠。

3、建议对“关键定量指标”按不同行业进行细分划定

《指引》征求意见稿附件一将上市公司是否披露关键环境指标作为上市公司绿色表现重要衡量之一。然而,各行业的重要环境定量指标并不一致,且同行业中各企业对重要定量指标的认知也不相同。如果由企业自己界定重要指标,会导致行业内各企业披露的定量指标不具可比性,各行业披露的定量指标不具代表性等问题,同时企业也有动机有选择性披露对自身有利的数据。建议附录可对各行业的重点定量指标进行界定,企业根据所处行业披露建议的重点指标以及其他额外自愿披露的指标。

(二)对《基金管理人绿色投资分级自评表》的修改建议

1、建议鼓励基金管理人开展环境压力测试工作

2016年8月31日,中国人民银行等七部委联合印发《关于构建绿色金融体系的指导意见》,其中的第十条和第十八条对金融机构开展环境风险压力测试做出了明确的规定。基金公司是重要的机构投资者群体,环境压力测试是推动其将环境因素纳入风险管理全流程的重要分析工具。本《指引》应鼓励基金公司对环境高风险领域的资产风险敞口进行评估,定量分析风险敞口在未来各种情景下对其可能带来的信用和市场风险;提升其对所投资资产涉及的环境风险和碳排放的分析能力,就环境和气候因素对基金管理人的影响开展压力测试。

2、建议鼓励基金管理人在绿色投资领域持续学习和进步

在附录二其他加分项中增加基金管理人持续学习指标,对于在绿色投资领域持续关注和学习的基金管理人予以一定加分。鼓励基金管理者参加绿色投资领域的专家讲座、讨论会等,了解绿色投资领域最新的动态、方法和成果,不断增进在绿色投资领域的专业度。

3、建议鼓励基金管理人参与能力建设,向投资者宣传绿色投资理念

在附录二其他加分项中增加能力建设指标,对于向投资者宣传、推广绿色投资的基金管理人予以一定加分。目前中国投资者对于绿色投资理念、投资方法、投资工具、投资收益和风险等普遍存在认识不足的问题,基金管理者可以承担一部分能力建设工作,通过定期在微信公众号上发文或组织讲座等方式宣传绿色投资,使投资者对绿色投资有更全面、科学的认知。